【碳酸锂月报】过剩周期难改 锂价重心下移

- 财经

- 2024-09-28 13:04:10

- 87

来源:国元期货研究

矿山:矿石供应较难出现短缺,仅为矿石供应结构由国内高成本锂云母转向海外低成本锂辉石。

锂盐:锂价重心上移过程可能激励部分盐厂闲置产能投产,叠加锂盐进口有增长趋势,预计后续锂盐供应稳中有升。

终端:四季度正极材料厂备库节奏较下游提前,10月开始排产进度有放缓可能,叠加国庆假期后主要消耗节前备库,对锂盐需求或将转弱。

库存:预计库存难以大幅去化,锂价承压。

总结:矿山供应充足背景下,当前供减需增仅为短期错配,考虑到10月需求端支撑有所减弱,供需格局可能转为供增需减,锂价运行重心或有下移。

一、行情回顾

9月碳酸锂主力合约宽幅震荡。8月需求回暖,库存拐点出现,锂价触底反弹;但锂价反弹后,锂盐厂减产不及预期,叠加高库存压力,锂价快速回落下破7万元/吨,随后宁德时代传言停产,市场预期客供比例下降,叠加正极厂排产持续增加,市场看涨情绪蔓延,锂价一度抬升至接近8万元/吨,但供给维持宽松背景下,随着市场情绪褪去,锂价回调后围绕75400元一线窄幅震荡。

二、利好政策频出,生效仍需等待

近期《关于进一步强化碳达峰碳中和标准计量体系建设行动方案(2024—2025年)的通知》、《关于加快提升新能源汽车动力锂电池运输服务和安全保障能力的若干措施》对新能源汽车、锂电池以及动力锂电池铁路运输等行业均有利好,此外,湖南、天津及上海等多地出台以旧换新相关政策,均提到对个人乘用车和新能源公交车以旧换新补贴。

综合来看,政策对终端需求有一定提振效果,但政策实际效果仍待观察。

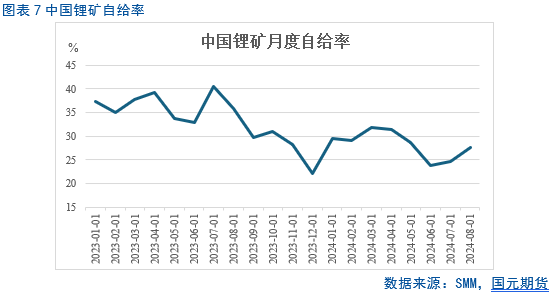

三、锂矿供应增量,结构变化

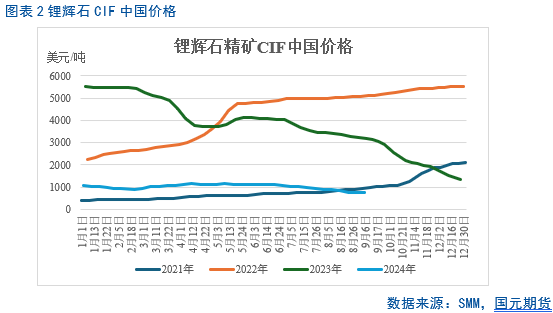

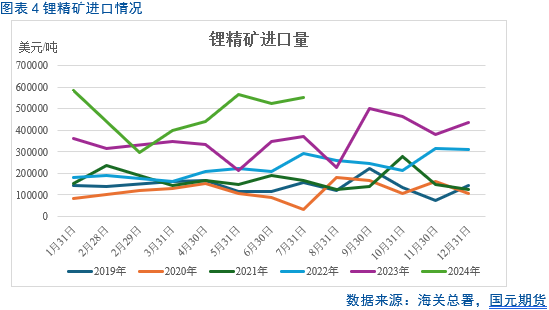

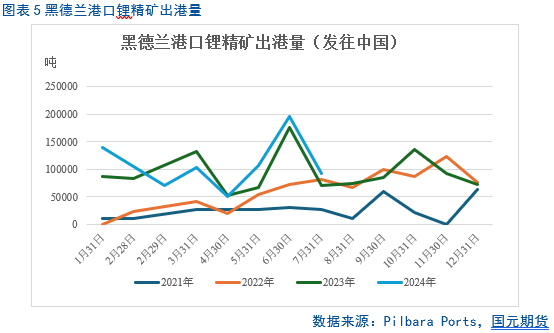

9月锂矿供应回升。受碳酸锂价格下行影响,锂矿价格出现不同程度的跟跌,截至9月23日,锂辉石CIF价格为750美元/吨,较8月底减19美元/吨,8月国内锂精矿进口量约为49万实物吨,折合LCE当量约为4.63万吨,实物吨量环比减少10.8%,其中加拿大及澳大利亚进口量环比减少80%和25%。

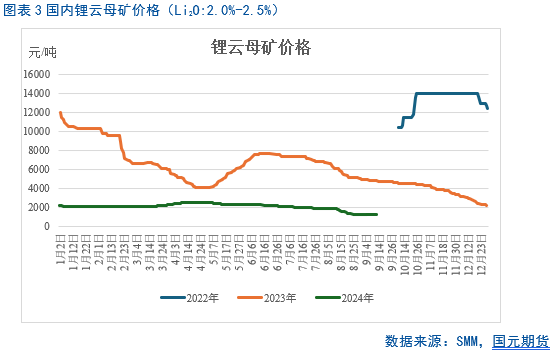

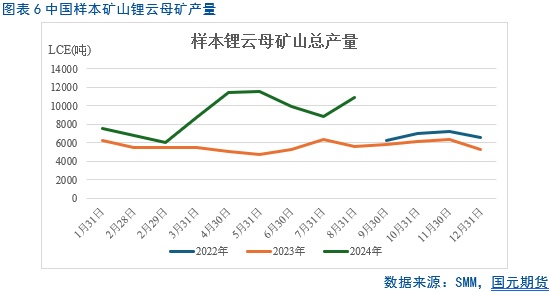

国内方面,国内锂云母矿山生产成本较高,矿企挺价意愿较强,截至9月23日,锂云母价格为1380元/吨,较8月底增97.5元/吨。8月锂云母产量为15614吨LCE,环比增14.43%。

综合来看,矿石供应较难出现短缺,仅为矿石供应结构由国内高成本锂云母转向海外低成本锂辉石。

四、锂盐供应宽松,产量高位运行

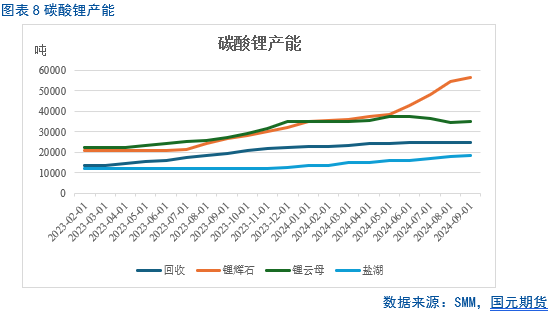

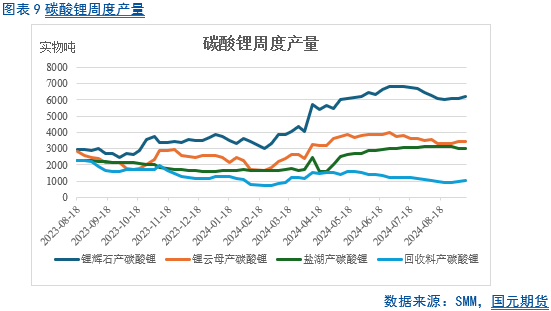

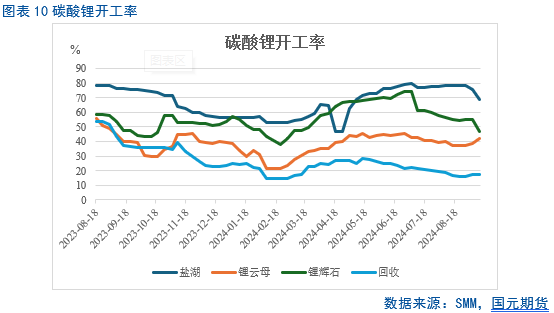

碳酸锂产量高位运行,8月碳酸锂产量为61330吨,环比减5.59%,同比增36.22%;具体来看,主要减量来自高成本的矿石及回收料提锂,盐湖提锂因低成本优势,减量较少,其中,锂辉石提锂减1200实物吨,锂云母提锂减1020实物吨,回收料提锂减980实物吨。

锂云母提锂受环保限制,成本较锂辉石劣势明显,当前锂盐厂多开始布局锂辉石冶炼产线,9月锂辉石提锂产能爬升至56573吨,环比增2241吨,同比增32223吨;锂云母提锂产能为35066吨,环比增300吨,同比增9400吨。盐湖提锂产能维持增长趋势,9月盐湖提锂产能为18536吨,环比增667吨,同比增6251吨。回收料提锂当前成本偏高,产能环比基本持平。

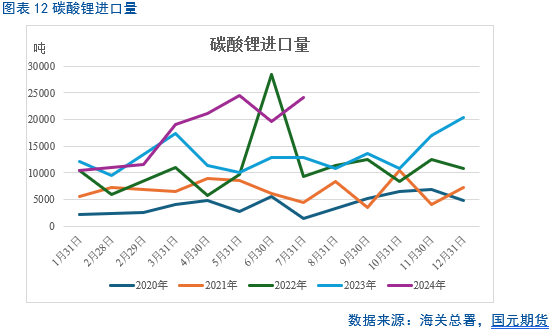

进口方面,8月受锂价下行影响,碳酸锂进口量下滑,因智利盐湖生产调整较为灵活,产量随锂盐价格变动,故智利贡献8月主要进口减量,8月进口碳酸锂17685吨,环比减27%,同比增63.1%,其中,自智利进口碳酸锂环比下滑33%。

综合来看,预计后续锂盐供应稳中有升。

五、终端需求提升,向锂价传导受阻

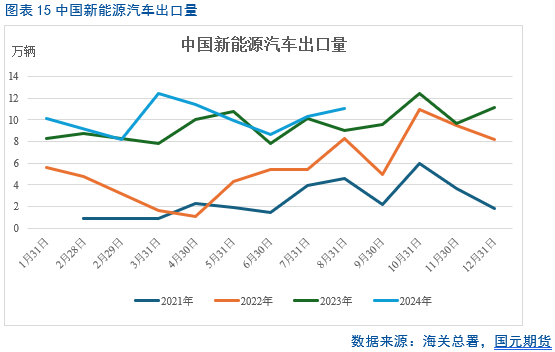

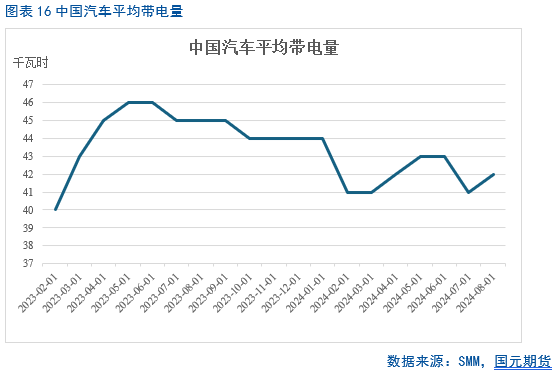

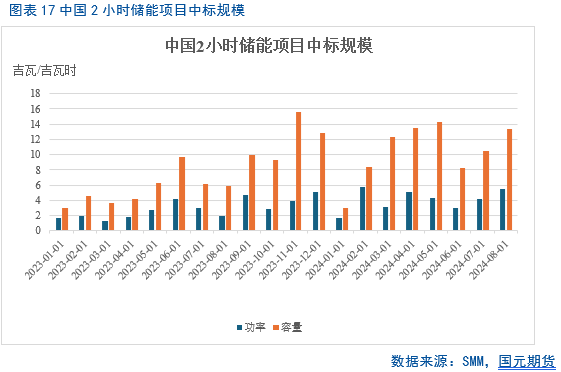

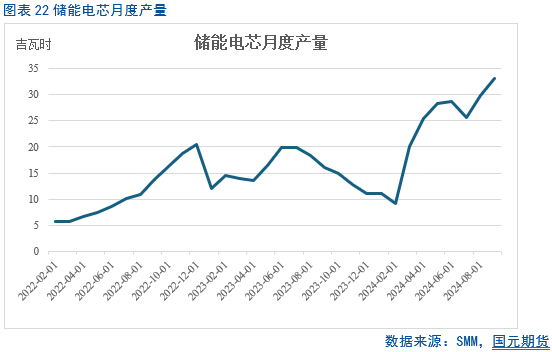

7月,国家发改委和财政部联合出台《关于加力支持大规模设备更新和消费品以旧换新的若干措施》,对新能源汽车以旧换新补贴加码,随后各省市密集出台以旧换新政策,刺激新能源汽车置换需求,8月新能源汽车销量为110万辆,环比增11%,同比增30.02%;储能方面,8月全国多地纷纷出台利好政策,储能中标规模持续增加,8月中标容量为13.4吉瓦时,环比增28.48%。综合来看,预计动力及储能电芯需求持续增长。

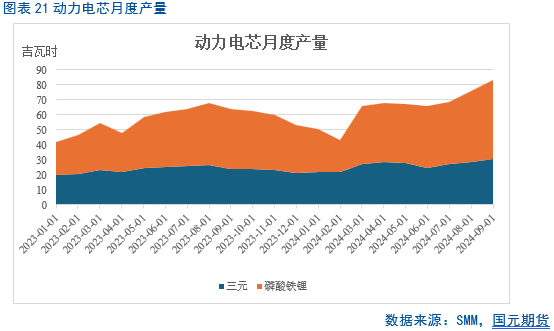

受终端需求提振,电芯产量维持增势,主要增量为磷酸铁锂电芯贡献。动力电芯方面,9月动力电芯产量为83.22GWh,环比增9.4%。储能电芯方面,9月储能电芯产量为33.02GWh,环比增10.88%。

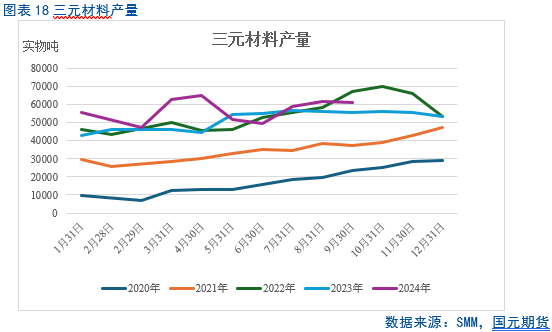

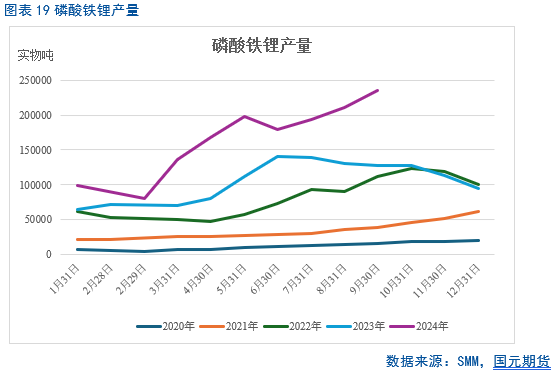

受电芯需求影响,正极材料厂生产分化明显,磷酸铁锂厂对后市需求预期乐观,备货意愿较强,9月磷酸铁锂正极材料产量为23.49万实物吨,环比增11.07%,同比增79.61%;三元材料产量为6.09万吨,环比减1.51%,同比增8.48%。综合来看,四季度正极材料厂备库节奏较下游提前,10月开始排产进度有放缓可能,叠加国庆假期后主要消耗节前备库,对锂盐需求或将转弱。

六、库存小幅去化,压力仍存

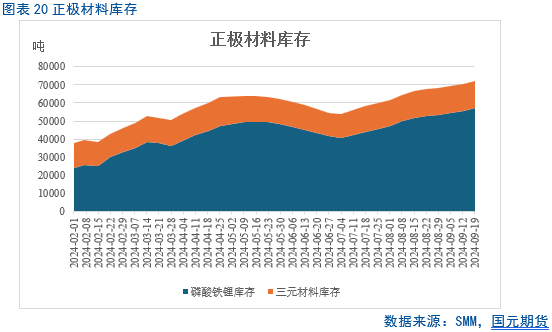

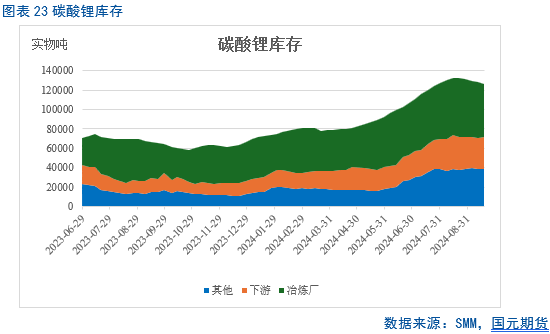

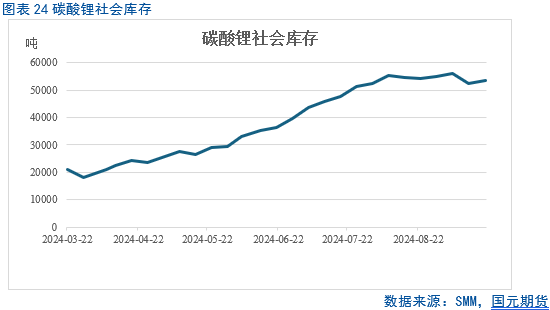

近期碳酸锂供需格局呈现供减需增,碳酸锂库存去化,但前期累库幅度较大背景下,当前库存水平仍处于历史高位,截至9月19日,碳酸锂库存总计12.67万吨,较上月同期减5870吨,冶炼厂碳酸锂库存为5.48万吨,较上月同期减5804吨,正极厂库存为3.32万吨,较上月同期减1325吨。

综合来看,预计库存难以大幅去化,锂价承压运行。

七、后市展望

矿山方面,矿石供应较难出现短缺,仅为矿石供应结构由国内高成本锂云母转向海外低成本锂辉石。

锂盐方面,原料供应较为充足的背景下,锂价重心上移过程可能激励部分盐厂闲置产能投产,叠加锂盐进口有增长趋势,预计后续锂盐供应稳中有升。

需求方面,四季度正极材料厂备库节奏较下游提前,10月开始排产进度有放缓可能,叠加国庆假期后主要消耗节前备库,对锂盐需求或将转弱。

库存方面,预计库存难以大幅去化,锂价承压。

综合来看,矿山供应充足背景下,供需格局可能转为供增需减,锂价运行重心或有下移。

(转自:国元期货研究)

发表评论